Paysage de sortie de crise pour les crédits immobiliers

Que retenir de la conférence trimestrielle de l'Observatoire Crédit Logement / CSA du 16 avril ? Une baisse des taux plus rapide que prévue et une production de nouveaux crédits immobiliers qui reprend des couleurs

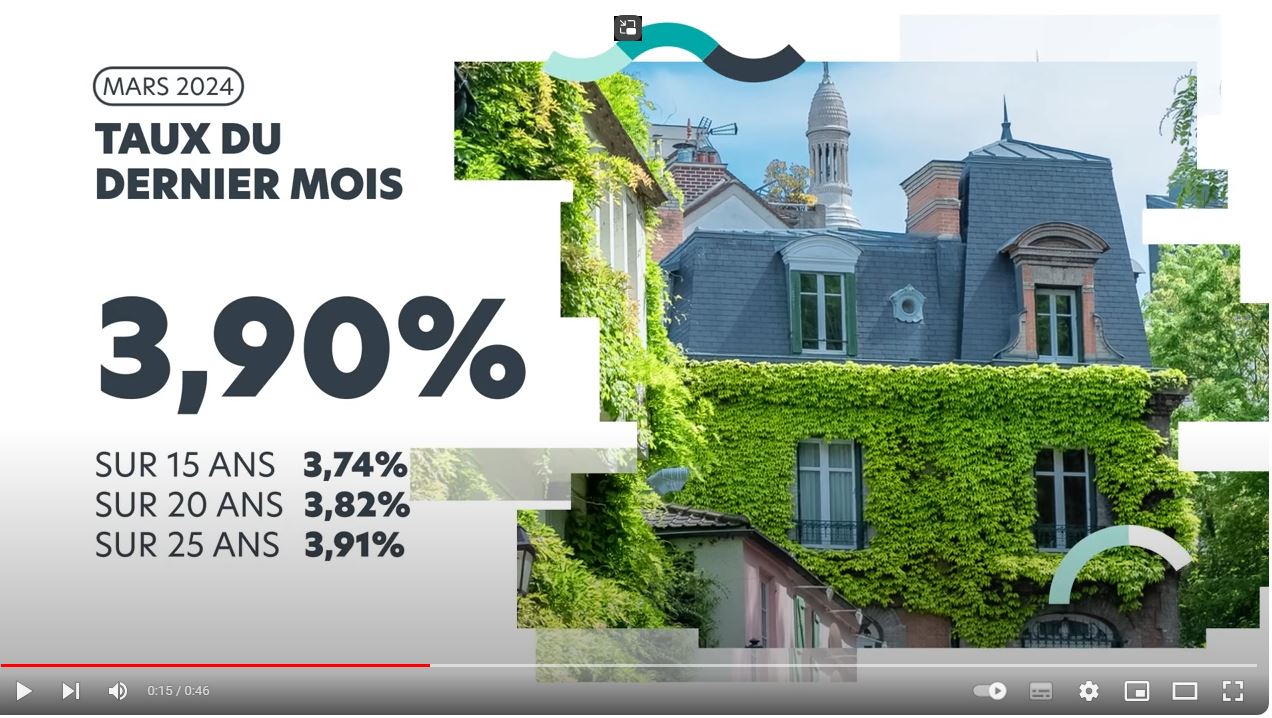

Les taux perdent 10 points de base par mois

Après une année 2023 en récession, le marché des crédits immobiliers reprend sa respiration.

- 1er indice : la baisse des taux.

Initiée dès le début de l’année, elle se poursuit à un rythme rapide. Après 3,90% en mars, le taux moyen pratiqué par les banques sur les premières semaines d’avril se place à 3,53% nous révèle l’Observatoire Crédit Logement / CSA.

Au delà de l’impact sur la capacité d’emprunt, encore timide mais positif, c’est aussi le signe que les banques veulent soutenir les emprunteurs qui se décident à relancer leur projet immobilier. En effet, même si la BCE a pour le moment opté pour un statu quo plutôt qu’une baisse sur le principal taux de refinancement, les établissements prêteurs affichent une volonté de soutien à la relance des projets avec des taux attractifs pour les nouveaux crédits accordés.

Des conditions de crédit plus favorables

La baisse des taux engendre logiquement un recul en douceur des durées pour les nouveaux crédits immobiliers.

Pourquoi ? Les candidats à l’accession restent soumis aux mêmes contraintes de taux d’effort mais elles pèsent moins, la baisse des taux leur permettant d’emprunter sur des durées moins longues. L’évolution reste lente du fait des contraintes HCSF qui demeurent figées malgré un contexte qui a bien évolué.

La hausse de l’apport personnel reste soutenue

Ces conditions d’exigence sur l’apport personnel restent une clé de compréhension du blocage de certaines parties du marché, dont le neuf où l’apport personnel moyen a augmenté de 56% depuis décembre 2019, évinçant de l’accès au crédit les populations d’emprunteurs faiblement dotés en apport personnel. Ce facteur reste déterminant dans la récession actuelle de ces marchés.

Rebond de la production de crédits ces deux derniers mois

- 2ème indice : le retour de la profitabilité pour les banques

Avec la baisse des taux et le retour de la profitabilité pour les banques, c’est en février et mars qu’on constate un point de retournement du marché avec une production de nouveaux crédits qui bondit fortement de 46,2% entre décembre 2023 et mars 2024.

C’est plus qu’en 2019 à la même époque (+28,6%), dans une année référence pour le marché des crédits, et c’est un rebond au delà de la reprise saisonnière habituelle. C’est donc encourageant, même si la prudence enjoint d’avertir que la reprise restera lente et hésitante, après une chute passée de production très prononcée.

D’ailleurs la reprise ne se perçoit pas encore dans les indicateurs traditionnels de l’Observatoire qui évaluent la production en niveau trimestriel glissant, notamment avec l’évolution du nombre de prêts au 1er trimestre 2024 par rapport au 1er trimestre 2023, indicateur qui reste encore en recul de -20,6%.

Est-ce le bon moment pour emprunter ?

Taux et durées en baisse, indubitablement les conditions de financement sont meilleures pour les emprunteurs, et les prix immobiliers s’adaptent à la baisse même si c’est faiblement à ce stade. Sur la capacité d’achat, le marché reprend mais les indicateurs restent flottants et ne présentent pas encore de tendance nette.

3ème indice : les intentions des ménages

Est-ce que ces meilleures conditions permettent d’influer sur les intentions d’achat ?

Oui si l’on en croit l’INSEE qui note un redressement des intentions des ménages pour la réalisation de projets importants.

Par ailleurs le signal des banques est positif, qui continuent de proposer des taux plus attractifs sans attendre la baisse du principal taux de refinancement fixé par la BCE.

Quant au taux d’usure, redevenu trimestriel il poursuit sa hausse. Sa mensualisation avait permis de redonner de l’oxygène au marché lorsque son inertie était devenue bloquante pour que les banques puissent sortir des TAEG en deça du taux d’usure, lors de la période remontée forte et rapide des taux. Ce contexte est maintenant derrière nous.

C’est donc bien le moment d’acheter dans un contexte actuel plus favorable à la réalisation des projets immobiliers. Et si on a un projet, attendre encore n’est pas forcément le bon conseil; car oui les taux pourraient encore descendre tout au long de l’année pour finir à 3,30% au 4ème trimestre 2024, mais les prix des biens ou des matières premières pourraient aussi amorcer une remontée dans un marché immobilier toujours en mouvement, au gré des impondérables d’un contexte mondial chahuté.

Toutes ces évolutions prometteuses seront à suivre sur le 2ème trimestre.